- Чем руководствоваться

- Двойное налогообложение

- Ценообразование литра бензина

- Совокупная прибыль

- Перспектива внедрения законодательных инициатив

- Особенности российского ценообразования

- Доступность нефти

- Наценка.

- Куда уходят налоги? Можно ли их снизить?

- Акциз на автомобили

- Как вы думаете, а что еще может произойти, если вдруг очень серьезно повысится стоимость топлива на АЗС?

- Итог.

- Акцизы 2022 на разные напитки

- Замена транспортного налога акцизом

- Транспортный налог — региональный налог

- Рост цен на бензин

- Затраты на переработку.

- Акцизы 2022 для курильщиков

- Акцизы на бензин: текущая схема

- Акцизы 2022 на транспортные средства

Чем руководствоваться

Акцизы по-прежнему регулируются главой 22 Налогового кодекса РФ. Непосредственно ставки акцизного налога определяются статьей 193 Налогового постановления.

В таблицах ниже приведены основные ставки акцизного налога на 2022 год.

Двойное налогообложение

Получается, что владельцы автомобилей несут налоговое бремя в виде акциза в цене бензина и самого автомобиля, и платят налог каждый год. И все эти расходы связаны с владением одним предметом — автомобилем.

Каждый год в Государственную Думу поступают предложения об отмене транспортного налога, поскольку обычно плата за использование автомобиля уже заложена в цену бензина в виде акциза. Такое решение позволит избежать двойного налогообложения.

Кроме того, отмена налога на транспортные средства поможет поддержать тех автовладельцев, которые редко пользуются своими автомобилями. Ведь теперь все владельцы платят налог, даже если они фактически не используют автомобиль.

Но пока существенных изменений в акцизе и налоге нет, и владельцы автомобилей платят и акциз, и сам налог. Федеральная налоговая служба даже прокомментировала двойное налогообложение автовладельцев в своем письме № БС-2-21/279@ от 07.03.2017.

Фактически, операции по продаже подакцизных товаров, включая бензин, облагаются акцизом. Плательщиками являются производители нефтепродуктов и получатели, имеющие специальный сертификат.

Объектом налога на транспортные средства являются транспортные средства, включая автомобили, воздушные и водные суда.

С точки зрения Постановления о налогах, объекты налогообложения совершенно иные. В одном случае это деятельность по продажам, а в другом — транспортные средства. Поэтому закон не позволяет говорить о двойном налогообложении.

Ценообразование литра бензина

Цены на бензин могут варьироваться в разных странах в зависимости от наличия сырья — собственного или покупного, наличия нефтеперерабатывающих заводов, видов налогов, акцизов и других затрат.

Основными факторами, влияющими на стоимость бензина, являются:

- Стоимость сырой нефти на мировом рынке;

- Инфляция;

- Увеличение налогов и акцизов;

- Стоимость добычи и переработки сырой нефти;

- Транспортные расходы;

- Соревнования;

- Обменный курс.

Структура розничных цен на бензин в России, %.

Рис. 4. Источник: «Цены в России. 2020». Статистический сборник Росстата

Более половины в структуре цены на бензин составляют налоги и акцизы, включая НДС производителя, розничный НДС, налог на добычу полезных ископаемых и налог на дополнительный доход от добычи углеводородов. Около 21% составляет стоимость сырья. Производственные расходы, включая расходы на дистрибуцию, составляют 6%. Торговая маржа составляет 5%. Розничные расходы, связанные с поставкой и продажей бензина, составляют 8% от общей суммы.

Сравнение розничных цен на бензин в России, Казахстане, Германии и США, %.

Рисунок 5 Источник: данные Росстата, Нефтегазового информационно-аналитического центра (НИАЦ), EIA

По данным Казахстана, дефицит бензина в Казахстане составляет 30 процентов. Страна вынуждена компенсировать дефицит топлива, импортируя его из России по оптовым ценам на рыночной основе. В зависимости от заправочной станции цена бензина складывается из различных элементов.

Стоимость бензина в европейских странах различается, поскольку большинство стран ЕС не имеют собственных запасов нефти и вынуждены закупать сырье за рубежом, в том числе в России. Из сырья, закупленного в своей стране, европейцы производят топливо, готовое к продаже. По этой причине цена на бензин в европейских странах является одной из самых высоких в мире.

В Германии, например, основными факторами, формирующими цену бензина, являются стоимость закупаемого сырья, налоги, энергетическая надбавка, производственные затраты, транспортные расходы и посредник — торговая наценка. Если мировые цены на нефть растут и транспортные расходы увеличиваются, то растет и стоимость топлива. Налоги составляют большую часть цены бензина в Германии — почти 70% — и включают в себя налог на энергоносители и НДС.

США занимают первое место в мире по добыче нефти, как и Россия, которая является страной-экспортером. Значительную часть цены американского бензина составляет стоимость сырья. Именно по этой причине стоимость топлива в США зависит от мировых цен на нефть.

Совокупная прибыль

Этот термин относится к общей сумме прибыли, получаемой всеми участниками цепочки производства бензина:

- Разведка и добыча нефти;

- Транспорт;

- Переработка нефти на нефтеперерабатывающих заводах;

- Продажи на автозаправочных станциях.

Каждая компания включает прибыль в конечную стоимость своего продукта, что необходимо для роста и модернизации. Прибыль является важным показателем эффективности каждой компании, участвующей в процессе производства бензина.

Эти совокупные затраты составляют примерно 23,3% от стоимости литра российского бензина.

Если разбить совокупную прибыль на четырех известных участников, то это означает, что каждый из них будет иметь чистую прибыль в размере 5-6%.

Перспектива внедрения законодательных инициатив

Инициативы, о которых идет речь, существуют уже давно, но пока не нашли поддержки в государственных структурах власти. Например, Министерство финансов считает, что акциз на бензин, который должны платить граждане, будет очень сложно администрировать на практике. Кроме того, по мнению чиновников Министерства финансов, введение дополнительного акциза может спровоцировать необоснованный рост цен на топливо.

Несмотря на неоднозначное восприятие инициативы на уровне исполнительной власти, депутаты Государственной Думы и их региональные коллеги в парламентах субъектов Российской Федерации считают, что диалог о замене транспортного налога акцизом необходимо продолжать. Технически, считают депутаты, администрирование этих платежей должно быть облегчено электронным документооборотом, который все больше внедряется в практику сбора налогов.

Настаивая на замене транспортного налога акцизом, важно также учитывать возможные негативные последствия такого шага для самих налогоплательщиков: с исчезновением налога исчезнут и привилегии, которыми в настоящее время пользуются владельцы транспортных средств.

Особенности российского ценообразования

В нашей стране стоимость бензина довольно высока по сравнению с доходами населения. Первый вопрос, который возникает после размышлений, — почему нельзя снизить налоги, которые составляют 70% от стоимости топлива? Конечно, в этом случае стоимость будет ниже, но последствия такого снижения могут быть негативными. Снижение доходов от продажи нефти и газа приведет к падению ВВП, увеличению государственного долга и сокращению федерального бюджета, из которого финансируются государственные и социальные программы. Фонд национального благосостояния, который является финансовой подушкой безопасности государства, также начнет истощаться. Очевидные решения не всегда эффективны.

У России нет возможности принять за основу другую систему ценообразования, например, немецкую. В Германии большинство налогов, которые собирает государство, взимаются с каждого проданного литра бензина, а не с продавцов нефтепродуктов. Другими словами, Германия заинтересована в низкой цене на нефть, при которой потребление бензина будет расти. Россия, как страна-экспортер, наоборот, заинтересована в высоких ценах на нефть, поскольку около 50% доходов нашего бюджета поступает от нефтегазового сектора, который экспортирует сырье.

Доступность нефти

Для потребителя проблема заключается не в самой цене бензина, а в соотношении его стоимости и ежемесячного дохода. Если подсчитать, сколько литров топлива можно купить на месячный доход в той или иной стране, то станет ясно, что в США и странах Европы бензин более доступен, чем в России и СНГ. Для сравнения в таблице приведены данные по Ираку, который является четвертым по величине производителем нефти в мире, что не влияет на доступность бензина для населения. В Ираке один из самых больших разрывов между заработной платой и стоимостью литра топлива.

Количество литров бензина, которое можно купить на среднемесячную зарплату

Рисунок 6 Источник: Бюро национальной статистики Казахстана, Росстат, Американское бюро трудовой статистики, Gehalt.de, данные правительства Ирака

рост реальных доходов россиян на 3% в 2021 году, 2,4% в 2022 году и 2,5% в 2023 году.

Наценка.

15% в цене топлива — это наценка самих АЗС.

Как мы уже выяснили, средняя наценка АЗС на продажу топлива составляет около — 15%. Правда, сразу отметим, что это среднее значение, так как у каждой компании своя ценовая политика. Поэтому такая наценка на одних АЗС может достигать 20 и даже 30 процентов, а на других, наоборот, доходить до — 5 процентов.

Куда уходят налоги? Можно ли их снизить?

Россия — нефтедобывающая страна, поэтому основное налоговое бремя ложится на производителей топлива. Экономика нашей страны всегда зависела от экспорта нефти и газа. Традиционно более половины доходов России поступает от продажи нефти и газа. В 2020 году ситуация изменилась впервые за 20 лет: доля российского экспорта нефти и газа упала ниже 49,6% из-за пандемии коронавируса и ограничений соглашения ОПЕК+.

Благодаря доходам от нефтегазового сектора нашей стране удалось сохранить низкий уровень государственного долга. Отношение государственного долга России к ВВП в 2020 году составляло 17%, в то время как в США этот показатель один из самых высоких в мире — 132,8%, а в Германии — 70,3%.

Согласно российскому законодательству, цены на нефтепродукты не подлежат государственному регулированию, так как зависят от мировой цены на нефть. Однако для защиты российской экономики от резких колебаний рынка в нашей стране действует демпфирующий механизм обратного акциза на нефть, благодаря которому бюджет может рассчитывать на дополнительные доходы от нефтеперерабатывающих заводов, если цена Urals упадет ниже 55 долларов за баррель.

Он вступил в силу на рынке топлива 1 мая 2021 года. Новые параметры в формуле механизма демпфирования увеличат размер компенсации из бюджета нефтепереработчикам. Благодаря этим поправкам колебания на мировом рынке будут компенсированы.

Согласно российскому законодательству нефтегазовые доходы распределяются на:

- Федеральный бюджет — для реализации масштабных социальных программ;

- Фонд национального благосостояния (ФНБ), который является финансовой подушкой нашего государства. Основной целью создания СЗФ является обеспечение дополнительных пенсий для российских граждан и покрытие дефицита Пенсионного фонда России.

Акциз на автомобили

Акциз на автомобили — это второй сбор, с которым сталкиваются автовладельцы. Акцизный сбор включается в стоимость как отечественных автомобилей, так и ввозимых из-за рубежа.

Ставка акциза зависит от мощности автомобиля, измеряемой в киловаттах или лошадиных силах. Он определяется статьей 193 Налогового постановления. Чем мощнее автомобиль, тем выше сумма акциза. Налоговое постановление определяет следующие группы автомобилей в зависимости от их мощности:

- до 67,6 кВт (90 л.с.) — ставка с 2021 года составляет 0 рублей за 0,75 кВт (1 л.с.);

- свыше 67,5 кВт (90 л.с.) и до 112,5 кВт (150 л.с.) — ставка в 2021 году составляет 51 рубль за 0,75 кВт (1 л.с.), в 2022 году — 53 рубля, а в 2023 году — 55 рублей;

- свыше 112,5 кВт (150 л.с.) и до 150 кВт (200 л.с.) — ставка в 2021 году составляет 491 рубль за 0,75 кВт (1 л.с.), в 2022 году — 511 рублей, в 2023 году — 531 рубль;

- свыше 150 кВт (200 л.с.) и до 225 кВт (300 л.с.) — ставка в 2021 году составляет 804 рубля за 0,75 кВт (1 л.с.), в 2022 году — 836 рублей, в 2023 году — 869 рублей;

- свыше 225 кВт (300 л.с.) и до 300 кВт (400 л.с.) — ставка в 2021 году составляет 1 370 рублей за 0,75 кВт (1 л.с.), в 2022 году — 1 425 рублей, в 2023 году — 1 482 рубля;

- свыше 300 кВт (400 л.с.) и до 375 кВт (500 л.с.) — 1 418 рублей за 0,75 кВт (1 л.с.) в 2021 году, 1 475 рублей в 2022 году, 1 534 рубля в 2023 году.

- свыше 375 кВт (500 л.с.) — ставка в 2021 году: 1 464 рубля за 0,75 кВт (1 л.с.), в 2022 году — 1 523 рубля, в 2023 году — 1 584 рубля.

Рассмотрим расчет суммы акциза на примере двух автомобилей. Например, Иванов И.И. решил купить в Германии автомобиль BMW X5. Мощность автомобиля составляет 249 лошадиных сил. Таким образом, Иванов заплатит 804 рубля за каждую «лошадь», что в общей сложности составит 200 196 рублей за таможенное оформление.

Или Иванов купит за границей 122-сильную TOYOTA Corolla. На таможне он заплатит гораздо меньше — 51 рубль за каждую «лошадь», или 6 222 рубля.

Как вы думаете, а что еще может произойти, если вдруг очень серьезно повысится стоимость топлива на АЗС?

Очевидно, что помимо изменения автопарка, трафик на российских дорогах будет снижаться. Это будет особенно заметно в крупных городах. Это, безусловно, улучшит экологическую ситуацию в населенных пунктах. Но это, друзья мои, еще не все. Вы когда-нибудь задумывались, почему наше правительство всегда пытается защитить крупный бизнес? Нет, — отвечаем мы. Дело в том, что руководители такого крупного бизнеса построили высокоэффективные компании, которые сегодня приносят государству (России) значительные налоговые поступления, равные ВВП всей страны.

Если бы в Москве и Санкт-Петербурге было меньше пробок, многие топ-менеджеры эффективных компаний перестали бы опаздывать на работу, для тех же переговоров они стали бы более эффективными сотрудниками, что в конечном итоге позволило бы компаниям увеличить свой вклад в ВВП государства. Это, кстати, означает также, что все эти компании становились бы все крупнее и крупнее, создавали бы больше рабочих мест, а этот фактор рано или поздно привел бы к значительному увеличению среднего дохода самого населения, и тогда в стране автоматически реанимировался бы спрос на потребительские товары, что также пошло бы на пользу государству. Видите, друзья, как все связано в экономике.

Итог.

Мы вовсе не претендуем на то, что наше мнение должно быть главным и основополагающим. Экономика — очень сложная наука, и в ней существует столько же мнений, сколько людей. Тем не менее, настало время осознать и понять, что без серьезных инвестиций в дорожную сеть наша экономика просто не сможет подняться на ноги. Но с падением мировых цен на нефть нашему государству (России) нужно где-то покрывать выпадающие доходы бюджета. Что мы можем сделать?

Итак, мы стоим на пороге неизбежного, которым стало постоянное повышение стоимости топлива на автозаправочных станциях. Но, как мы уже говорили выше, даже если это делает нас беднее, это хорошо и приемлемо для национальной экономики в целом, что впоследствии может быть оценено всем населением страны.

Акцизы 2022 на разные напитки

| ЭТИЛОВЫЙ АЛКОГОЛЬ | СТАВКА В 2022 ГОДУ |

| произведенные из пищевого или непищевого сырья (включая денатурированный спирт, спирт-сырец, дистилляты), реализуемые организациям, уплачивающим авансовый платеж акциза, в том числе ввезенные на территорию РФ из стран ЕАЭС, являющиеся товарами ЕАЭС | 0 рублей за 1 литр безводного этилового спирта в товарах, облагаемых акцизом |

| Продано организациям, сертифицированным в соответствии с п. п. 1, ст. 179.2 Положения о налогообложении | |

| Переданные в ходе операций, признаваемых объектами акцизного налогообложения в соответствии с пп. 22 п. 1, ст. 182 ТК РФ | |

| Передается организациям, не исполнившим обязанность по уплате авансового платежа акциза (не представившим банковскую гарантию и уведомление об освобождении от обязанности по уплате авансового платежа) и/или не имеющим справок, указанных в подразделе 1 статьи 179.2 Налогового постановления. 1 статьи 179(2) Налогового постановления. | 589 рублей за 1 литр безводного этилового спирта в акцизных товарах |

| ввозит в Российскую Федерацию товар, не являющийся товаром ЕАЭС, а также товар ЕАЭС, ввозимый в Российскую Федерацию с территорий государств — членов ЕАЭС, при условии отсутствия обязанности по уплате авансового платежа акциза (за исключением представления банковской гарантии и уведомления об освобождении от обязанности по уплате авансового платежа) или неисполнения обязанности по уплате авансового платежа | |

| Передается в структуре одной организации, когда налогоплательщик осуществляет деятельность, признаваемую объектом налогообложения акцизами, за исключением деятельности, предусмотренной п. 22 п. 1, ст. 182 Налогового постановления | |

| Принимаются (принимаются) организациями, имеющими сертификаты, предусмотренные п. 1 ст. 179.2 Налогового кодекса РФ |

Спиртосодержащая продукция — 589 рублей за 1 литр безводного этилового спирта, содержащегося в подакцизных товарах.

Виноград, использованный для производства вина, игристого вина, включая российское шампанское, крепленого вина (ликера) с защищенным географическим указанием, защищенным наименованием места происхождения, виноматериалов, виноградного сусла, спирта, произведенного по технологии полного цикла, реализованный в налоговом периоде с 1 января 2022 года — 32 рубля за 1 тонну.

Виноградное сусло, материалы фруктового брожения, виноматериалы, кроме крепленого вина, наливом — 33 рубля за 1 литр.

| АЛКОГОЛЬНАЯ ПРОДУКЦИЯ | СТАВКА АКЦИЗНОГО СБОРА В 2022 ГОДУ. |

| С объемной долей этилового спирта свыше 9% (за исключением пива, вина (кроме крепленого/ликерного), виноматериалов (кроме наливных крепленых вин), плодовых вин, произведенных за пределами Российской Федерации (плодовые вина), плодовых спиртных напитков, игристых вин, в том числе. Российское шампанское, а также, за исключением винных напитков, произведенных за пределами Российской Федерации (винных напитков), фруктовые алкогольные напитки, произведенные без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) без добавления спиртов из виноградного сусла или других фруктов, и (или) без добавления дистиллятов, и (или) без добавления крепленого вина (ликера) | 589 рублей за 1 литр безводного этилового спирта в продукции, облагаемой акцизом |

| С объемной долей этилового спирта до 9% включительно (за исключением пива, напитков на основе пива, вин, виноматериалов, фруктовых вин, фруктовых спиртных напитков, игристых вин, в том числе. Российское шампанское, сидр, пуаре, медовуха, а также, за исключением винных напитков, виноградных напитков, фруктовых алкогольных напитков, произведенных без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и/или без добавления спиртов из виноградного сусла или других фруктов, и/или без добавления дистиллятов, и/или без добавления крепленого вина/ликер) | 471 рубль за 1 литр безводного этилового спирта в товарах |

Вина (кроме крепленых/ликерных), фруктовые вина, фруктовые спиртные напитки — 33 рубля за 1 литр.

Винные напитки, напитки, содержащие вино, плодовые спиртные напитки без добавления ректификованного этилового спирта, произведенные из пищевого сырья и/или дистиллированного виноградного сусла или других плодов и/или крепленого вина/ликера — 43 рубля за 1 литр.

Сидр, пуаре, медовуха — 24 рубля за 1 литр.

Игристые вина, включая российское шампанское — 43 рубля за 1 литр.

| ПИВО | СТАВКА АКЦИЗНОГО СБОРА В 2022 ГОДУ. |

| С нормативной (стандартизированной) объемной долей этилового спирта до 0,5% включительно с 1 января 2022 года. | 0 рублей за 1 литр |

| С нормативным содержанием этилового спирта по объемной доле свыше 0,5% и до 8,6% включительно.

+ Напитки на основе пива |

24 рубля за 1 литр |

| стандартной доли этилового спирта по объему более 8,6% | 45 рублей за 1 литр |

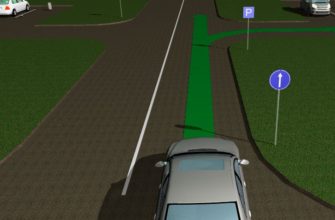

Замена транспортного налога акцизом

Идея отмены транспортного налога и замены его более высоким акцизом не нова. Аналогичная идея была опробована в 2016 году, однако акциз вырос, и отменить налог не удалось. Существует три основных фактора, сдерживающих отмену налога.

Транспортный налог — региональный налог

Этот налог питает не федеральный, а региональный бюджет. Да, это не самая прибыльная часть, но это все равно деньги. Экономическое развитие некоторых российских регионов оставляет желать лучшего, и лишение их части доходов усугубит ситуацию.

Рост цен на бензин

Простая отмена транспортного налога не является решением проблемы. Такой закон будет означать добровольное изъятие доходов из провинциального бюджета и, соответственно, сокращение финансирования некоторых программ, связанных с дорогами и транспортом. Поэтому отмененный налог должен быть заменен чем-то другим.

Компенсация будет предоставлена в виде увеличения ставки акцизного налога на топливо. Но в этом случае цена на бензин значительно возрастет. Кроме того, нельзя гарантировать, что это решение окажет положительное влияние на автовладельцев. Вероятно, увеличится нагрузка на тех, кто интенсивно использует автомобили в своей деятельности.

Затраты на переработку.

13 — 15% в цене топлива составляют затраты на переработку.

Каждый нефтеперерабатывающий завод несет приличные затраты (расходы) на переработку сырой нефти. Конечно, основные затраты для нефтеперерабатывающего завода — это затраты на поставку черного золота на производственные мощности.

Акцизы 2022 для курильщиков

| ТОВАРЫ, ОБЛАГАЕМЫЕ АКЦИЗНЫМ НАЛОГОМ | СТАВКА АКЦИЗНОГО СБОРА В 2022 ГОДУ. |

| Табак для курения, курительный, жевательный, сосательный, нюхательный и кальянный (за исключением табака, используемого в качестве сырья для производства табака) | 3958 рублей за 1 кг |

| Сигары | 268 рублей за 1 сигару |

| Сигариллы (сигареты), биди, кретеки | 3813 рублей за 1 000 сигарет |

| Сигареты, сигареты | 2454 рубля за 1000 штук + 16% от расчетной стоимости, исходя из максимальной розничной цены, но не менее 3333 рублей за 1000 штук |

| Табак (табачные изделия), предназначенный для потребления путем нагревания | 7538 рублей за 1 кг |

| Электронные системы доставки никотина, устройства для нагревания табака | 62 рубля за 1 единицу |

| Жидкость для электронных систем доставки никотина | 17 рублей за 1 мл |

Акцизы на бензин: текущая схема

Выше мы отметили, что акциз на бензин является актуальной правовой категорией. Давайте рассмотрим его суть более подробно.

Важный момент: российские автовладельцы уже фактически компенсируют розничным продавцам топлива действующий акциз на бензин.

Дело в том, что производитель акцизной продукции после продажи топлива покупателю обязан перечислить сумму акциза в бюджет до 25 числа месяца, следующего за предыдущим отчетным периодом (п. 3 ст. 204 Налогового постановления).

Нефтепродукты, облагаемые акцизным налогом, включают:

- Автомобильный бензин;

- Моторные масла (для дизельных и карбюраторных двигателей);

- Бензин на холостом ходу;

- Дизельное топливо.

Акцизный сбор рассчитывается на тонну нефтепродукта. Как правило, акциз начисляется на топливо в день его отгрузки покупателю (статья 195 § 2 Постановления о налогообложении).

Плательщиками акциза на бензин и другие нефтепродукты из этого списка являются юридические лица и частные предприниматели, реализующие произведенные ими акцизные товары.

Если топливо производится из древнего сырья и передается организации или физическому лицу, не имеющему сертификата на производство нефтепродуктов, акциз должен быть уплачен в бюджет переработчиком сырья.

Акциз на бензин также уплачивается юридическими лицами и индивидуальными предпринимателями на ЕНВД. В настоящее время ЕНВД не заменяет указанные платежные обязательства.

Акцизы 2022 на транспортные средства

| ТОВАРЫ, ОБЛАГАЕМЫЕ АКЦИЗНЫМ НАЛОГОМ | СТАВКА АКЦИЗНОГО СБОРА В 2022 ГОДУ. |

| Автомобили с мощностью двигателя до 67,5 кВт (90 л.с.) включительно | 0 руб. за 0,75 кВт (1 л.с.) |

| Автомобили с мощностью двигателя свыше 67,5 кВт (90 л.с.) и до 112,5 кВт (150 л.с.) включительно. | 53 рубля за 0,75 кВт (1 л.с.). |

| Автомобили с мощностью двигателя свыше 112,5 кВт (150 л.с.) и до 150 кВт (200 л.с.) включительно. | 511 рублей за 0,75 кВт (1 л.с.). |

| Автомобили с мощностью двигателя свыше 150 кВт (200 л.с.) и до 225 кВт (300 л.с.) включительно. | 836 рублей за 0,75 кВт (1 л.с.) |

| Автомобили с мощностью двигателя свыше 225 кВт (300 л.с.) и до 300 кВт (400 л.с.) включительно | 1 425 рублей за 0,75 кВт (1 л.с.) |

| Автомобили мощностью свыше 300 кВт (400 л.с.) и до 375 кВт (500 л.с.) включительно | 1 475 рублей за 0,75 кВт (1 л.с.) |

| Автомобили с мощностью двигателя свыше 375 кВт (500 л.с.) | 1 523 руб. за 0,75 кВт (1 л.с.) |

| Мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.) | 511 рублей за 0,75 кВт (1 л.с.). |